-

AIX Exchange携手币安生态矩阵,揭幕“Web3版纳斯达克”

发布时间:2025/10/23

10月24日20:00,全球知名区块链媒体非小号(Feixiaohao.ai)、TalkingWeb3将携手AIXExchange和全球百大KOL举办华语区线上首秀特别直播,正式揭开“Web3版纳斯达克”的序幕。本次活动将在X、币安广场、币安Live、火...

-

撒钱十个亿,只做真公益!振东制药诠释现代公益新范式

发布时间:2025/06/11

如果说慈善事业是企业责任感的一个缩影。那么振东制药的慈善“侧写”便是大爱无疆。山西振东健康产业集团自太行山深处诞生,稳扎稳打、守正创新,跻身中国药企中流砥柱行列。引导旗下公益扶贫办凝聚共识、加强合作...

-

创客匠人联合主办第二届中国心理学应用发展大会,深耕“AI+心理学”应用

发布时间:2025/05/30

导语: 2025年5月24日,第二届中国心理学应用发展大会在杭州水博园盛大开幕。作为联合主办方,创客匠人通过“AI+心理学应用”圆桌论坛和“心理人的破局发展”工作坊两大核心活动,为3000余名参会者带来前沿的数字化解决方...

-

纳斯达克‖飞兔商联启航全产业链聚合生态重构行业格局

发布时间:2025/05/27

在互联网行业爆发式增长的浪潮中,贵州飞兔商联云信息技术有限公司(以下简称“飞兔商联”)以“科技+线上+线下”三位一体的合伙人创新模式,成为资本市场瞩目的焦点。作为中国互联网全产业链聚合生态的构建者,公司...

-

浑水协助Wolfpack做空爱奇艺(IQ.US) 看空报告全文来了

发布时间:2020/04/08

本文来源“腾讯网”。 划重点:1.两家中国广告公司向我们提供了爱奇艺(IQ.US)后端系统的数据,这些数据显示,从2019年9月开始,爱奇艺的实际移动DAU比该公司在2019年10月宣称的1.75亿平均移动DAU低了60.3%。2.大约3...

-

华尔街大佬巴鲁克:特斯拉(TSLA.US)目标股价达600美元,仍有18%上行空间

发布时间:2020/04/08

本文来自“腾讯证券”。 在券商杰富瑞(Jefferies)将特斯拉评级从“持有”上调到“买入”后,特斯拉(TSLA.US)在周一收盘上涨逾7.5%。上周五,特斯拉也因公司第一季度业绩强劲而迎来上涨。数据显示,该公司第一季度共...

-

不满足于流媒体业务,亚马逊也要开始做游戏了

发布时间:2020/04/08

本文来源“36氪”。为了在统治数字娱乐的战役中开辟新战线,Amazon(AMZN.US)正在投入数亿美元以成为视频游戏的领先制作商和发行商。由于卫生事件的影响数度推迟之后,这家互联网巨头表示,打算在5月发布其首款原创...

-

刘强东“熔断”,徐雷成为京东的新“保险丝”

发布时间:2020/04/08

本文来自“盒饭财经”。公共卫生事件笼罩世界,全球经济遭遇重创,金融市场难以幸免,“熔断”一词频繁走入人们视野中。 作为在美股上市的企业,京东(JD.US)最近的日子也不太好过。瑞幸造假事件曝出后,京东“二号人...

光大证券:特斯拉(TSLA.US)20Q1业绩超预期,看好2H20E销量与业绩爬坡

发布时间:2020/05/05 金融 浏览次数:750

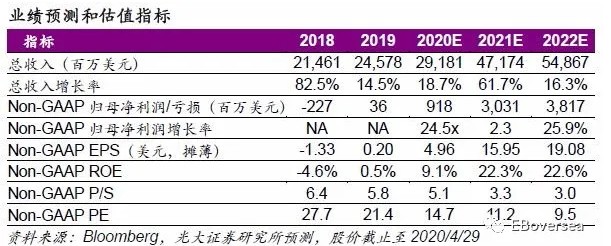

本文来自 光大证券。1Q20业绩超预期1Q20特斯拉(TSLA.US)总收入同比增长31.8%至59.9亿美元,Non-GAAP归母业绩由去年同期亏损约4.9亿美元转正至盈利约2.3亿美元(vs.

我们预期亏损约0.5亿美元,市场一致预期亏损约0.1亿美元)。我们判断1Q20业绩超预期主要由于,Model3国产车型/ModelY首季毛利率表现好于预期。汽车业务稳健增长,融资缓解自由现金流压力1)汽车业务方面,1Q20收入同比增长37.8%至51.3亿美元(总收入占比约85.8%);其中,交付量同比增长40.4%至8.8万辆,ASP同比下降1.8%至5.8万美元。2)利润率爬坡方面,1Q20扣除积分收入后的汽车业务毛利率同比上升4.7个百分点至20.0%(环比微降0.9个百分点),Non-GAAP

EBITDA利润率同比上升12.5个百分点至15.9%(环比持平)。3)现金流方面,受益于增发融资约23亿美元,1Q20在手现金约80.8亿元(vs.

Capex增加/停产造成库存增加,导致的1Q20自由现金流出约9.0亿美元)。持续看好2H20E销量与业绩爬坡趋势我们判断,1)持续看好2H20E销量与业绩爬坡趋势,公共卫生事件或导致2Q20E海外市场承压,下调全年交付量至48.1万辆。2)Model

3国产低配车型价格或下探至<=人民币30万元,提振销量。3)上海工厂产能已爬坡至4,000辆/周,我们预计4Q20E或爬坡至6,000辆/周(Model

Y国产或提前交付)。4)维持Model

3国产车型爬坡后的毛利率有望达30%+的观点不变,持续看好特斯拉产品结构日趋完善/产能爬坡对应的长期业绩与市值增长空间。维持“买入”评级鉴于Model3国产车型、ModelY首季毛利率表现好于我们此前预期,叠加2H20E产能爬坡带动的销量与业绩改善趋势,我们上调2020E/2021ENon-GAAP归母净利润至9.2亿美元/30.3亿美元,预计2022E

Non-GAAP归母净利润约38.2亿美元;我们看好公司长期业绩与市值增长前景,上调目标价954.82美元(对应约6.1x 2020E

PS),维持“买入”评级。风险提示:2Q20E业绩承压;海外工厂复工延迟;交付量/毛利率爬坡不及预期;成本控制不及预期;公共卫生事件加剧导致的基本面与市场风险。 (编辑:杨杰)

(编辑:杨杰)