-

AIX Exchange携手币安生态矩阵,揭幕“Web3版纳斯达克”

发布时间:2025/10/23

10月24日20:00,全球知名区块链媒体非小号(Feixiaohao.ai)、TalkingWeb3将携手AIXExchange和全球百大KOL举办华语区线上首秀特别直播,正式揭开“Web3版纳斯达克”的序幕。本次活动将在X、币安广场、币安Live、火...

-

撒钱十个亿,只做真公益!振东制药诠释现代公益新范式

发布时间:2025/06/11

如果说慈善事业是企业责任感的一个缩影。那么振东制药的慈善“侧写”便是大爱无疆。山西振东健康产业集团自太行山深处诞生,稳扎稳打、守正创新,跻身中国药企中流砥柱行列。引导旗下公益扶贫办凝聚共识、加强合作...

-

创客匠人联合主办第二届中国心理学应用发展大会,深耕“AI+心理学”应用

发布时间:2025/05/30

导语: 2025年5月24日,第二届中国心理学应用发展大会在杭州水博园盛大开幕。作为联合主办方,创客匠人通过“AI+心理学应用”圆桌论坛和“心理人的破局发展”工作坊两大核心活动,为3000余名参会者带来前沿的数字化解决方...

-

纳斯达克‖飞兔商联启航全产业链聚合生态重构行业格局

发布时间:2025/05/27

在互联网行业爆发式增长的浪潮中,贵州飞兔商联云信息技术有限公司(以下简称“飞兔商联”)以“科技+线上+线下”三位一体的合伙人创新模式,成为资本市场瞩目的焦点。作为中国互联网全产业链聚合生态的构建者,公司...

-

浑水协助Wolfpack做空爱奇艺(IQ.US) 看空报告全文来了

发布时间:2020/04/08

本文来源“腾讯网”。 划重点:1.两家中国广告公司向我们提供了爱奇艺(IQ.US)后端系统的数据,这些数据显示,从2019年9月开始,爱奇艺的实际移动DAU比该公司在2019年10月宣称的1.75亿平均移动DAU低了60.3%。2.大约3...

-

华尔街大佬巴鲁克:特斯拉(TSLA.US)目标股价达600美元,仍有18%上行空间

发布时间:2020/04/08

本文来自“腾讯证券”。 在券商杰富瑞(Jefferies)将特斯拉评级从“持有”上调到“买入”后,特斯拉(TSLA.US)在周一收盘上涨逾7.5%。上周五,特斯拉也因公司第一季度业绩强劲而迎来上涨。数据显示,该公司第一季度共...

-

不满足于流媒体业务,亚马逊也要开始做游戏了

发布时间:2020/04/08

本文来源“36氪”。为了在统治数字娱乐的战役中开辟新战线,Amazon(AMZN.US)正在投入数亿美元以成为视频游戏的领先制作商和发行商。由于卫生事件的影响数度推迟之后,这家互联网巨头表示,打算在5月发布其首款原创...

-

刘强东“熔断”,徐雷成为京东的新“保险丝”

发布时间:2020/04/08

本文来自“盒饭财经”。公共卫生事件笼罩世界,全球经济遭遇重创,金融市场难以幸免,“熔断”一词频繁走入人们视野中。 作为在美股上市的企业,京东(JD.US)最近的日子也不太好过。瑞幸造假事件曝出后,京东“二号人...

新股前瞻|步阿里巴巴(09988)之后,京东(JD.US)能否在港股解忧?

发布时间:2020/05/13 金融 浏览次数:723

中概股信任危机持续发酵,明星公司“秘密”回归港股,继阿里(09988)之后,京东(JD.US)开启了上市倒计时,投资者已经按耐不住了。

纽约财经网了解到,据市场消息称,京东或将于5月25日开始新股申购,瑞银、美银与中信里昂将担任主承销商,集资规模预计34亿美元。其实在“瑞幸咖啡”财务作假事件后,就有消息传出包括京东、百度(BIDU.US)及携程(TCOM.US)等明星公司秘密申请港股上市,京东无疑抢先了一步。

京东登陆港股基本是板上钉钉的事了,目前该公司于美股的PB值为5.75倍,PS值为0.84倍,PE值为39.9倍,根据阿里巴巴回归案例,预计京东回归港股的估值和美股差距不大。不过京东和阿里还是有差距的,阿里一直处于盈利状态,而京东于2019年才实现首年盈利。

京东回归港股最大的看点,在于2019年的“首年盈利”,这会带来一定的投资诱惑,不过2019年是否是该公司的盈利转折点,还需要进一步探讨。

成长逐年放缓我们说的国内三大电商平台JAP,指的是京东、阿里和拼多多(PDD.US),阿里稳固电商龙头位置,拼多多后来居上,从用户数据上已经超越京东。实际上,京东和其他两家在经营定位上存在较大的区别,京东是直营电商,拥有自有库存及物流设施,而其他两家主要为平台电商。因此,京东的货币化率会比其他两家要高很多,2019年货币化率为27.66%,而阿里(2019财年)为6.5%,而拼多多为2.99%,这两家货币化率均逐年提升,但相比于阿里,拼多多货币化率仍有非常大的提升空间。

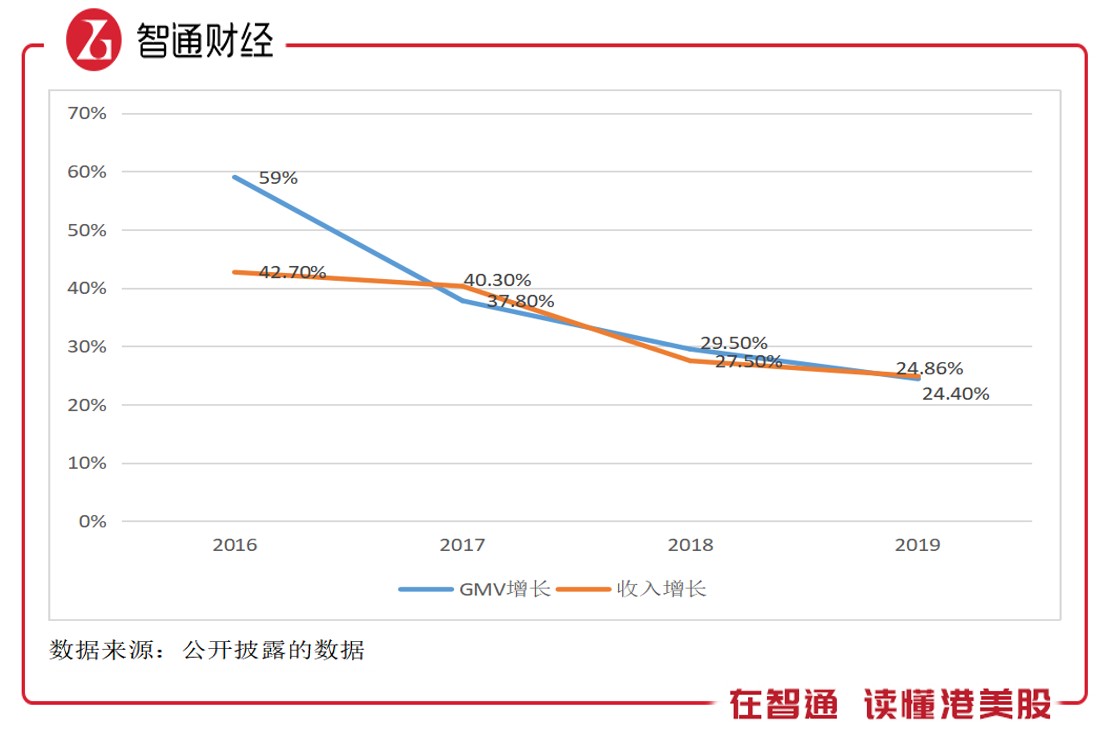

京东的成长速度要比其余两家慢,以近三年复合增长率看,京东、阿里及拼多多分别为26.2%、54.3%及315.73%。且京东的成长放缓迹象明显,2019年GMV及收入分别增长24.4%及24.86%,较2016年分别放缓34.6个和17.84个百分点。 京东是国内最大的直营电商平台,业务覆盖零售、金融、物流、健康、人工智能等领域,收入板块分为商品销售和服务收入,其中商品销售包括电子及家电和一般的商品,服务包括市场及广告和物流及其他服务。2019年,该公司的商品销售收入占比89%,较2017年下降3个百分点。京东的服务板块增长还是比较快的,受益于物流板块的高速增长,近三年收入复合增长率为47.32%,其中物流及其他服务达114.2%,在业务中的收入贡献为35.5%,较2017年增加了18.73个百分点。

京东是国内最大的直营电商平台,业务覆盖零售、金融、物流、健康、人工智能等领域,收入板块分为商品销售和服务收入,其中商品销售包括电子及家电和一般的商品,服务包括市场及广告和物流及其他服务。2019年,该公司的商品销售收入占比89%,较2017年下降3个百分点。京东的服务板块增长还是比较快的,受益于物流板块的高速增长,近三年收入复合增长率为47.32%,其中物流及其他服务达114.2%,在业务中的收入贡献为35.5%,较2017年增加了18.73个百分点。

目前来看,商品销售仍主导该公司成长,该业务近三年收入复合增长率24.06%,和整体收入基本保持一致,而在该业务构成上,电子及家电收入占主导,但贡献有所下降,2019年贡献64%,较2017年下降7个百分点。京东在电子消费行业保持线上市场份额NO1,比如家电市场、手机市场、笔记本电脑及数码相机等,市场份额均超过五成。

不难发现,京东线上商品市场份额较大的主要集中在中高端消费领域,但该公司也在积极探索下沉市场,2019年9月推出了社交电子商务平台京喜,专注于中低线城市。“下沉”效果还是比较明显的,在2019年11月的双十一,京喜的新用户中约有75%来自中低线城市,而Q4的新用户中有70%以上来自中低线城市。

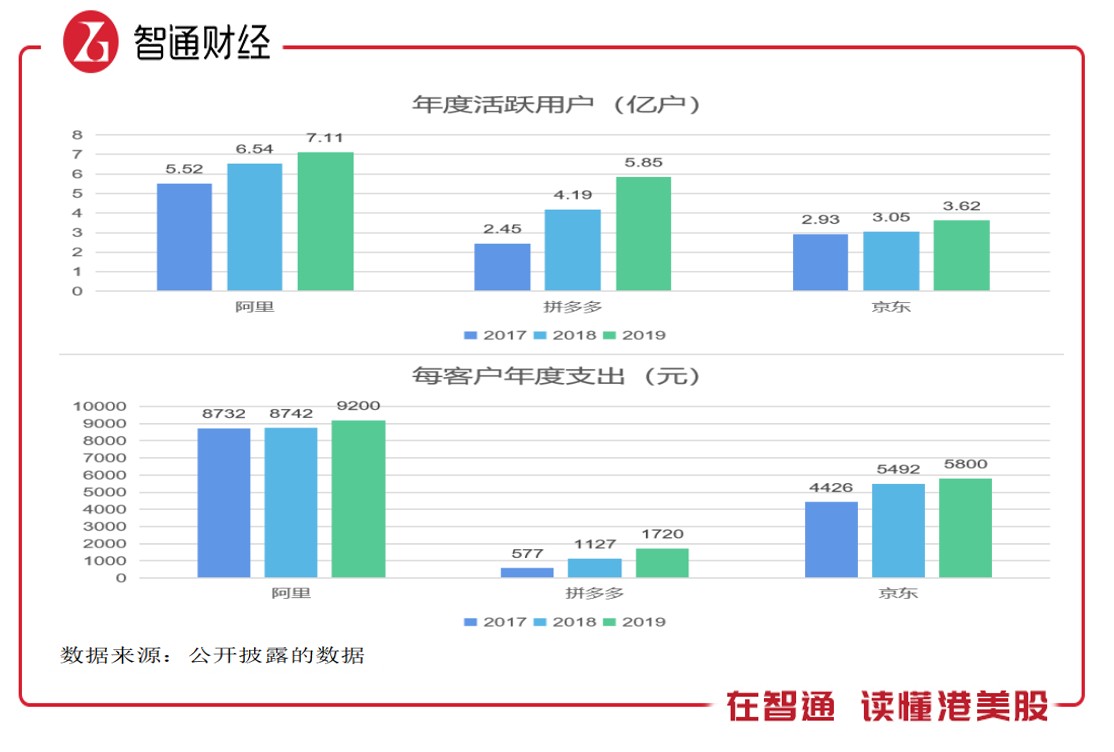

中低端市场要面对来自拼多多的压力,拼多多凭借新品牌计划、大举进军农业领域以及百亿补贴计划等措施,用户数量不断刷下新高,2019年年度活跃用户达5.85亿户,仅次于阿里,新增用户1.66亿户,是京东新增的2.91倍。在每用户年度支出上,目前京东仅次于阿里,但从增长上看,拼多多优势明显。 京东想要在低端市场获得突破口,压力还是非常大的,这也是该公司核心的商品销售板块增速在放缓的原因之一。不过,我们不能忽视京东的业务新增长级,即物流板块带来的收入贡献。相对于阿里及拼多多,京东自豪的莫过于其供应链体系,建立和运营自己的仓库和物流系统。该公司物流系统载体为京东物流,成立于2017年4月,发展到现在拥有650多个仓库,总面积约1600万平方米。京东物流推出的“211”计划,以及新的冷链服务,对商家都具有较大的吸引力。

京东想要在低端市场获得突破口,压力还是非常大的,这也是该公司核心的商品销售板块增速在放缓的原因之一。不过,我们不能忽视京东的业务新增长级,即物流板块带来的收入贡献。相对于阿里及拼多多,京东自豪的莫过于其供应链体系,建立和运营自己的仓库和物流系统。该公司物流系统载体为京东物流,成立于2017年4月,发展到现在拥有650多个仓库,总面积约1600万平方米。京东物流推出的“211”计划,以及新的冷链服务,对商家都具有较大的吸引力。

2018年2月份,京东物流进行了一轮融资,京东出售了19%的股权。物流板块虽然增长较快,不过目前对京东整体收入贡献较低,2019年收入贡献4.07%,预计未来贡献度将持续提升,但增长贡献有限。

开始收割盈利2019年京东实现盈利了,这是其成立以来首个财年盈利,实现股东净利润达121.84亿元,净利率为2.11%,而2018年则亏损24.92亿元。京东毛利率处于稳健提升的趋势,但变动较小,2019年毛利率为14.63%,比2017年提升了0.6个百分点,虽然提升点数不高,但因为收入体量很大,毛利润提升了66.13%。而该公司毛利率提升原因主要为收入结构的变化,毛利率较高的一般商品销售及服务板块收入贡献增加。

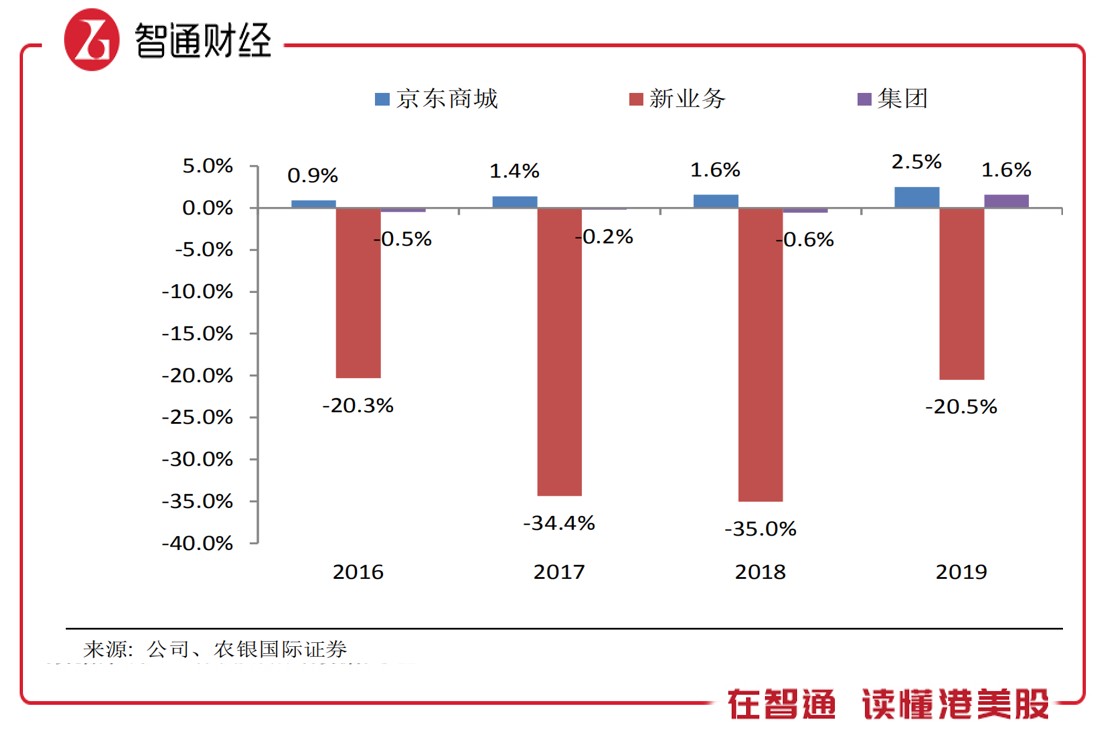

上文谈到,该公司在家电及电子消费品等多个领域市场份额较高,实际上,在这些中高端消费品上,毛利率还是比较低的,该公司积极下沉市场,一般商品销售份额增加,促进了商品板块毛利率的回升。从整体的盈利看,分部京东商城贡献核心盈利,在新业务中,如物流及技术板块仍未实现盈利。 除了销货成本外,京东的其他费用基本保持稳定,物流费用率控制在6-7%,有下降趋势,营销费用率控制在3.7%-3.9%,管理费用率控制在0.5-0.7%,而技术及内容输出控制在2.2-2.4%。整体来看,由于其他费用率较低,且保持较为稳定,该公司是否盈利取决于毛利率的提升。2019年,京东实现息税前利润率为0.9%,不过往年亏损率均较低,2016-2018年亏损率分别为0.5%、0.2%及0.6%,基本处于盈利边缘。实际上,如果从往年数据看,该公司早有能力实现盈利,但为何要到2019年才做盈利,主要可能考虑两点:一是减少税收支出,二是增加流动性现金流。

除了销货成本外,京东的其他费用基本保持稳定,物流费用率控制在6-7%,有下降趋势,营销费用率控制在3.7%-3.9%,管理费用率控制在0.5-0.7%,而技术及内容输出控制在2.2-2.4%。整体来看,由于其他费用率较低,且保持较为稳定,该公司是否盈利取决于毛利率的提升。2019年,京东实现息税前利润率为0.9%,不过往年亏损率均较低,2016-2018年亏损率分别为0.5%、0.2%及0.6%,基本处于盈利边缘。实际上,如果从往年数据看,该公司早有能力实现盈利,但为何要到2019年才做盈利,主要可能考虑两点:一是减少税收支出,二是增加流动性现金流。

看好上市估值2019年实现盈利,也为京东回归港股增加了份吸引力,而且该公司收入规模已经够大,有一定的成长瓶颈,已经进入收割期,商品销售有5000多亿的收入,提升几个点的业务毛利率,毛利润就多了几百亿。目前京东的业务策略或通过收割商品销售毛率,推动新业务(如物流板块)的快速成长。京东的经营现金流净额保持良性,2019年为247.81亿元,连续三个年度超过200亿元,该公司每年的投资净流出较大,主要为投资产品交易,若扣除该部分,经营现金流净额完全覆盖投资支出。2019年,该公司资产负债率(扣除递延负责)53%,拥有期末现金399.12亿元,保持正向年增长。

2020年,因卫生事件,京东的业绩预计受到一些影响,不过有部分券商仍然看好其业绩预期,认为Q1收入仍保持双位数增长,主要为自营模式抗冲击能力更强,京东采销和物流端的自营网络在公共卫生事件下发挥关键作用。此外,该公司将于5月15日进行Q1业绩的电话会议。

综上看来,京东相对于阿里及拼多多而言,成长已经不再具有优势,下沉市场面对的竞争压力较大,用户流量增长及年度消费增长方面相对较弱。该公司未来看点:一是物流业务持续高增长,二是持续保持正向盈利,而盈利核心为京东商城,预计该公司未来工作重心将落在提升毛利率上。

若京东在5月25日开始新股申购,相信会有不少投资者踊跃认购,上市后的估值乐观,根据市场反应情况看,预计要比美股要高。